No hay razón para pensar que las tasas disminuirán este año. Las empresas tendrán que cuidar sus niveles de apalancamiento, mientras que los gobiernos federal, estatal y municipal tendrán que corregir sus desequilibrios fiscales.

Las tasas de interés en México registraron niveles históricamente bajos hace unos años, cuando estando la tasa de los fondos federales en Estados Unidos cerca del 0%, la tasa de referencia del Banco de México (Banxico) se sostuvo alrededor del 3% durante 18 meses. Hubo en ese entonces quienes consideraron que esa sería la nueva “normalidad” para las tasas en nuestro país, cuando esos niveles eran más bien una excepción que difícilmente podrá repetirse en el futuro.

Banxico mantuvo las tasas bajas y se retrasó en aplicar una política monetaria restrictiva porque a principios de 2016 confió, ingenuamente, que la tendencia al alza de la inflación se detendría pronto y que comenzaría un proceso descendente que la colocaría cerca del 3% para fines de 2017. La realidad lo obligó a ser menos complaciente y aumentó considerablemente su tasa de referencia, como respuesta a la depreciación de nuestra moneda frente al dólar, acentuada en la parte final de 2016 por el proceso electoral en EU y su desenlace, así como las alzas a principios del 2017 en varios precios y tarifas de bienes y servicios suministrados por el sector público, especialmente combustibles y energía eléctrica, que ejercieron una fuerte presión sobre la inflación interna.

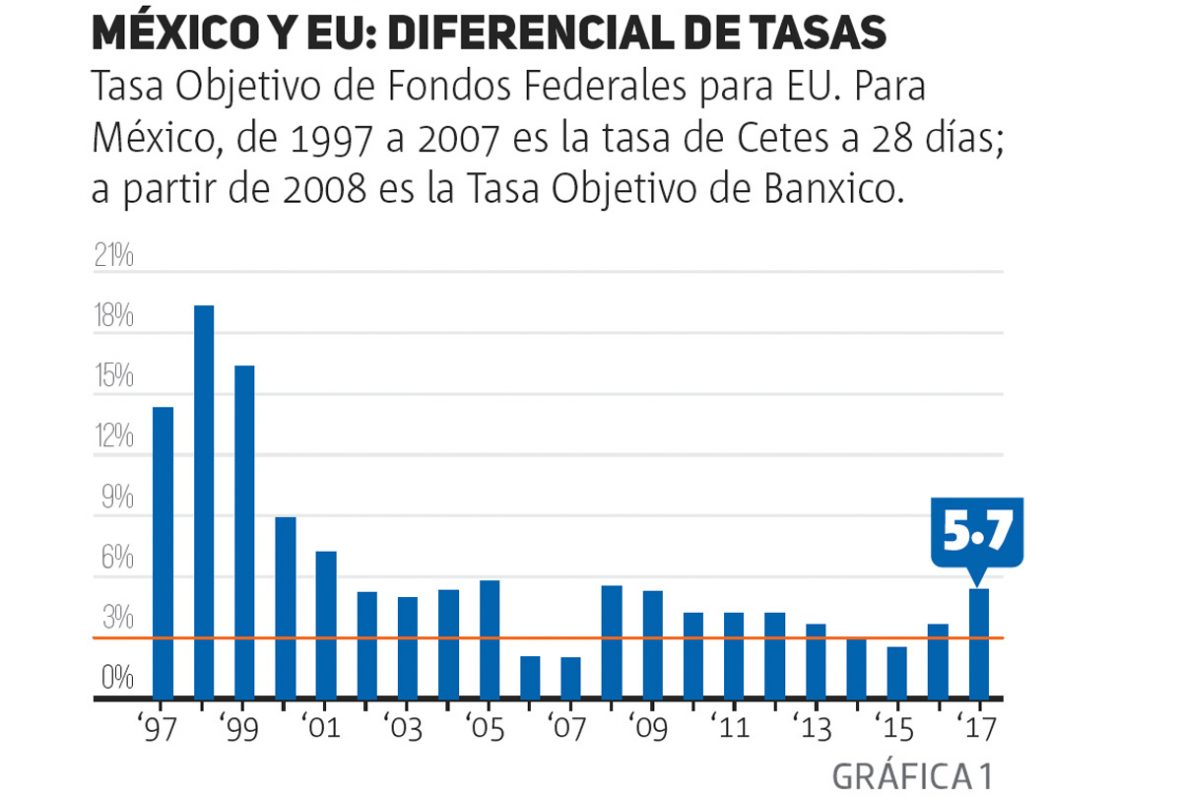

El alza en la tasa de referencia de Banxico, que actualmente se ubica en 7.5%, amplió la brecha con la de los fondos federales de tres a seis puntos porcentuales, que algunos consideran un cambio muy grande. Sin embargo, un vistazo al diferencial de las tasas de interés de corto plazo entre México y EU durante los últimos 20 años (ver gráfica 1)confirma que una brecha de tres puntos porcentuales es, en realidad, una anormalidad que solo ocurrió en 2006 y 2007, así como en 2014 y 2015.

No obstante, algunos analistas, que quizá todavía confiaban en el regreso de ese mundo anormal de tasas, pronosticaban a mediados de 2017 que Banxico reduciría sus tasas para fines de ese año y que alcanzarían el 5.5% al cierre del 2018, cuando las estadounidenses estarían ubicándose alrededor del 2%. Esa visión optimista esperanzó a las empresas, al gobierno federal y a los gobiernos locales, que visualizaban la posibilidad de un alivio en sus gastos financieros futuros. Hoy sabemos que ocurrió precisamente lo contrario y, además, no hay razón para pensar que las tasas disminuirán en el transcurso de este año. El respiro en los gastos financieros nunca llegó, y de ahora en adelante las empresas tendrán que cuidar sus niveles de apalancamiento, mientras que el gobierno federal, así como los gobiernos estatales y municipales, tendrán que corregir sus desequilibrios fiscales, enfrentando crecientes pagos de intereses.

La situación es particularmente apremiante para el gobierno federal, que incrementó considerablemente su deuda en la época de tasas bajas, lo que ayudó a que no se elevaran mucho sus gastos financieros. La gráfica 2muestra cómo la tasa de interés implícita en el pago de intereses sobre la deuda pública se redujo de 9.30% en 2006 a 4.98% en 2017. Hacia delante la historia será muy distinta, ya que tasas de interés más altas se conjugarán con niveles elevados de deuda pública, lo que incrementará significativamente los gastos financieros gubernamentales, obligando a recortes en los gastos no financieros para evitar un mayor desequilibrio fiscal. ¿Qué podemos esperar, en concreto, para el nivel de las tasas de interés en nuestro país en este año y para el mediano plazo?

La evolución y el nivel de las tasas de interés en México dependen esencialmente de dos factores. En lo externo, la política de tasas de interés de la Reserva Federal (Fed) de EU, mientras que en lo interno es el nivel y tendencia de la inflación.

La política monetaria de EU pone, de hecho, un piso al nivel de las tasas de interés en nuestro país. Ese piso incorpora un diferencial mínimo entre las tasas estadounidenses y mexicanas, necesario para que los inversionistas financieros no se vuelquen en contra del peso ytrastoquen nuestra estabilidad financiera. La experiencia reciente y la historia que vemos en la gráfica 1 ubica ese diferencial mínimo en alrededor de tres puntos porcentuales que, como apunté antes, ha ocurrido en cuatro ocasiones en los pasados 20 años.

La expectativa de los miembros del Fed se refleja en la gráfica 3, en la que presentan sus previsiones para el nivel de las tasas en el futuro. De ahí se deriva la expectativa de que la tasa de los fondos federales se eleve en tres cuartos de punto porcentual en 2018, para estabilizarse alrededor del 3% hacia fines de la década. Algunos miembros del Fed han advertido que los efectos de la reforma fiscal en EU pudieran llevar a aumentos más tempranos y mayores a lo que esperan los mercados.

Esto significa que, si aplicamos el criterio de un diferencial mínimo, la tasa de interés de referencia de Banxico se ubicaría a principios de la próxima década, en el mejor de los casos, en alrededor del 6%. Este nivel de tasa supone que existirán condiciones financieras y económicas en ambos lados de la frontera que resulten en un diferencial de tan solo 3 puntos porcentuales, como ocurrió cuando hace unos años se habló del “Momento México” que, dicho sea de paso, nunca llegó.

Lo más probable es que ese no será el caso. Considero más bien que hacia delante estaremos hablando de diferenciales de tasas de por lo menos 4 puntos porcentuales, y eso siempre y cuando nuestras autoridades corrijan el desequilibrio fiscal, convenzan a los mercados financieros sobre la solvencia financiera del gobierno federal y, principalmente, logren regresar la inflación al 3% anual.

La inflación es, así, el otro factor clave para determinar el nivel de las tasas de interés en nuestro país. Estas pueden ser relativamente bajas, mientras el crecimiento de los precios sea reducido y estable, pero cuando la inflación se acelera, como es el caso desde fines del 2016, entonces las tasas tienden al alza. Actualmente, la tasa de referencia de Banxico, como señalé al inicio, está en 7.50%, seis puntos porcentuales por encima de la tasa de los fondos federales.

Considero que, en ausencia de desórdenes financieros en nuestro país, la gráfica 1 nos indica que un intervalo razonable para el diferencial de tasas entre EU y México en el mediano plazo es de cuatro a seis puntos porcentuales. Entre mayor sea la disciplina macroeconómica en México, menor el diferencial y viceversa. En consecuencia, lo más probable es que, si las tasas de EU tienden hacia el 3% para fines de la década, la tasa de referencia de Banxico se ubique para entonces entre 7 y 9%, dependiendo del control de la inflación y la corrección del desequilibrio fiscal del gobierno. Este año, en particular, es muy probable que dicha tasa se ubique alrededor del 8% para diciembre, siguiéndole el paso a la tasa de los fondos federales de EU.

Conviene advertir que, independientemente de lo que haga el Fed y cómo evolucione la inflación en México, hay un par de eventos coyunturales con desenlace incierto que también afectan, indirectamente, el nivel de las tasas de interés en nuestro país durante 2018. Me refiero a la renegociación del Tratado de Libre Comercio de América del Norte(TLCAN), que comenté ampliamente el mes pasado, y las elecciones presidenciales en nuestro país. Estos eventos pueden afectar la cotización del dólar y esta, a su vez, la inflación, lo que presionaría adicionalmente las tasas de interés.

Es evidente que los dimes y diretes sobre el destino del acuerdo comercial se reflejan en una fuerte volatilidad en el precio del dólary nuestros mercados financieros. Un ejemplo en ese sentido ocurrió el miércoles 10 de enero, cuando un comentario canadiense sobre la posibilidad de que EU enviara el aviso de terminación del acuerdo depreció al peso y desplomó la Bolsa Mexicana de Valores. Un par de días después, el viernes 12, otro comentario, en esa ocasión de Donald Trump, sobre la posibilidad de que las conversaciones se extendieran hasta después de las elecciones en México, apreció nuestra moneda e impulsó al mercado de valores.

Las elecciones, por su parte, ocupan por ahora un lugar secundario a las angustias que genera el TLCAN, pero no perdamos de vista que las experiencias de 2006 y 2012 nos enseñan que el peso pierde terreno frente a la divisa estadounidense en la primavera previa a los comicios del verano. No tiene por qué ser diferente en esta ocasión, salvo que culmine positivamente la negociación del acuerdo comercial. Las señales en este sentido, sin embargo, son que las negociaciones pudieran extenderse hasta después de los comicios del verano. En dichas condiciones se ve difícil evitar que por estos motivos suban, en lo que resta del año, las tasas de interés en nuestro país.

Existen, además, escenarios más adversos, en donde malos resultados en la renegociación del TLCAN o en las elecciones deprecien fuertemente al peso, lo que elevaría las tasas muy por encima del 8% para contener las presiones inflacionarias asociadas a la caída de nuestra moneda.